- DCMホールディングス(30050)の株について知りたい

- 業績について知りたい

- 買い時について知りたい

DCMホールディングスの株は買いか について考えていきます。

◇DCMホールディングス(3050) 株価分析 概要

島忠買収が成立するならば買い

成立しないのであれば様子見推奨

DCMホールディングス(3050) 会社概要

DCMホールディングスはホームセンターの「カーマ」「ダイキ」「ホーマック」を傘下に持つ持ち株会社です。

既存店では特化した分野はなく、総合型ホームセンター企業です。新規出店では小型店やプロ向け店舗などもあります。

ホームセンタ業界では業界第2位に位置します。

DCMホールディングス(3050)の注力分野

2020年から始まった中期経営計画ではデジタル技術やeコマース、そしてPB商品(DCMブランド)の開発などが挙げられていました。

DCMホールディングスの強みは何といっても規模の大きさと度重なる買収で強化した流通網でしょう。これらを生かし安く商品を仕入れ、他店より安く売ることができると思います。今後も企業買収等を行い、さらなる規模の拡大を行っていくことでしょう。

一方、弱みはPB商品です。東洋経済会社四季報によると2020年5月末のPB商品比率は23%と他社に比べ低い傾向にあり収益力は低めとなっています。ホームセンター業界は市場全体の成長が鈍化しているため、PB比率をいかに上げられるかが課題となってくるでしょう。

島忠買収について

2020年9月18日 NHKニュースでDCMホールディングスが島忠をTOBするというニュースが入ってきました。https://www3.nhk.or.jp/shutoken-news/20200918/1000054043.html

ホームページ上では訂正のIRを出していますが、これまで企業統合の相乗効果により生き残ってきた会社ですから、今回の島忠買収の話も大いにありうる話です。

島忠は関東圏、都市近郊に出店するホームセンターです。DCMホールディングスはこれまで商圏が重ならないような買収を行ってきましたが、北海道~東北、関西~九州に店舗を持つことができていましたが、関東圏に展開することはできていませんでした。

ケーヨーと業務提携は行っているものの、本社機能の統合や間接部門のスリム化を図るというところまでは至っていません。

傘下の企業のみを考えた場合、空白地帯といえる関東圏に店舗を構えるためには島忠の買収は良い選択であると思います。

もし仮に島忠が買収されれば、ホームセンター業界では圧倒的な第一位の企業となり、バイイングパワーの向上が見込まれることに加え、DCMブランドを島忠にも横展開することで全体的な収益力の向上にもつながるでしょう。

DCMホールディングス(3050)の株価

株価:1347円

PER:10.4倍

PBR:0.98倍

配当金:28円

配当利回り:2.1%

(2020/9/18現在)

自己資本比率は42.7%と十分な数値です。

配当金は連続増配中であることに加え、中期経営計画の中で配当性向30%を目指すとしています。次項の業績で触れますが、2021年2月期の予想一株当たり利益(EPS)129.5円から計算すると今期末の配当金は38.8円となり、今後の配当余力が大きいことがわかります。

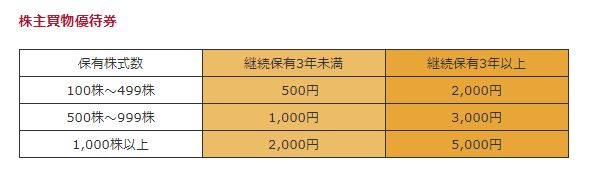

また株主優待は株数と保有年数に応じて自社ホームセンターで利用できる割引券がもらえます。

近所にDCMホールディングス傘下のDCMカーマ DCMダイキ DCMホーマック DCMサンワ DCMくろがねや ホーマックニコット ホダカ がある方は是非チェックしておきたいですね。

DCMホールディングス(3050)の業績

次に業績を見てみます

ここ5年を見ると売上高は横ばいですが、営業利益は上昇しています。有価証券報告書内にも記載されていますが、近年力を入れているPB商品の開発と展開がうまくいっているのだと思います。

商品開発だけでなく、流通網の強みも生かしていると思います。様々な企業を買収してきた結果、もともと各企業が持っていた特徴ある製品をDCMブランド化し、全国に張り巡らせた流通網を活用し、グループ企業内に横展化することで収益力を向上させていると考えられます。

次に、四半期ごとの決算を見てみます。

第一四半期の決算では売上高が+8.6%であったものの、営業利益は+70.4%増、EPSは+71.1%増と驚異的な結果です。

これはコロナ禍の巣ごもり消費の影響を受けてDIYや園芸、家具やキッチン用品が多く売れたためです。

DCMホールディングス(3050) 今後の業績

9月18日付で発表された最新の2021年2月期の業績予想は

売上高¥462,000M (前年比+5.6%)

経常利益¥29,500M (前年比+46.7%) ←コンセンサス予想¥24,700

一株あたり利益¥129.5(前年比+25.4%)

とコンセンサス予想を+19%上回る上方修正となりました。

個人的にはもう少し上振するかなーと思っていたので無難な着地でした。

巣ごもり需要が継続すればさらなる上方修正もあり得るので月次動向は今後もチェックしておきたいところです。

今後の株価を予想してみる

過去の業績と株価の推移から過去のPERに着目すると、DCMホールディングスはPER 10倍~16倍で評価されていました。ホームセンター業界では比較的高く評価されているました。これは業界2位という立ち位置と今後も企業買収による成長が織り込まれているのではないでしょうか。

9/18の業績修正によりPERは10.4とかなりの割安水準になりました。

また、島忠買収が成立したとすると売上高は約7000憶 純利益は250憶円規模になると予想されます。

発行済み株式数から一株当たり利益EPSを算出すると166円となります。

ここから適正株価を算出すると以下のようになります。

2021年3月予想株価レンジ(島忠を100%子会社化したと仮定)

PER10倍~13倍~16倍

1660円~2158円~2656円

まとめ

今回はホームセンター業界で大手DCMホールディングスの業績と株価について考えてみました。

コロナ禍の巣ごもり消費の影響により増収増益中!

現時点の株価は割安水準であることに加え、島忠買収が成立すればさらに割安水準になると予想。

株価は+50%ほどの上値余地がある。

◇結論

島忠買収が成立するならば買い

成立しないのであれば様子見推奨

以上、DCMホールディングスの株価分析でした!

コメント